Wer das Meilen sammeln ernst nimmt, neigt dazu, auch mal eine Kreditkarte wegen eines Willkommensbonus zu beantragen, die man eigentlich nicht braucht. Dann höre ich oft die Frage: Wie wirkt sich eine Kreditkarte auf den Schufa Score aus? Viele Mythen ranken sich um das Zustandekommen eures Schufa Scores – und wie Kreditkarten ihn beeinflussen. Ein bisschen Licht ins Dunkel bringt seit einiger Zeit – die Schufa selbst. Welche Faktoren eure Bonität wie beeinflussen und welche entgegen hartnäckigen Gerüchten überhaupt keine Rolle spielen, darum geht es in diesem Artikel.

Kreditkarte und Schufa Score – was ist die Schufa eigentlich?

Dafür, dass über fast jede Privatperson in Deutschland Daten bei der Schufa gespeichert sind, wissen viele relativ wenig über dieses Unternehmen. Die erste wichtige Erkenntnis ist dabei schon, dass es sich um ein Wirtschaftsunternehmen handelt und nicht um eine Bundesbehörde.

Die Schufa ist eine so genannte Auskunftei. Sie speichert Daten über Verbraucher und berechnet anhand dieser Daten die Wahrscheinlichkeit, mit der ihr eure Rechnungen bezahlt. Für solche Auskünfte gibt es natürlich viele Interessenten. Banken, Mobilfunkanbieter, Händler, Kreditgeber möchten natürlich wissen, ob ihre Kunden zuverlässig sind oder ob es hinsichtlich eurer Zahlungsmoral dunkle Flecken gibt. Deshalb ist bei längeren Geschäftsbeziehungen wie Abschluss eines Mobilfunkvertrags, Eröffnung eines Girokontos oder Beantragung einer Kreditkarte eure Zustimmung zur Einholung einer Schufa Bonitätsauskunft obligatorisch. Dem anfragenden Unternehmen wird übrigens nicht euer Schufa Basisscore mitgeteilt sondern nur, wie wahrscheinlich es ist, dass ihr euren Zahlungsverpflichtungen nachkommt.

Schufa Score Einflussfaktoren

Kreditkarte Schufa Score – Welche Faktoren beeinflussen euren Schufa Score?

Jahrelang war es ein Buch mit sieben Siegeln, wie genau der Schufa Score eigentlich berechnet wurde. Doch wo keine Klarheit geschaffen wird, da entstehen urbane Mythen. Das scheint der Schufa irgendwann auch aufgefallen zu sein und so startete man eine Transparenz- Offensive. Seit letztem Jahr gibt es auf der Webseite der Schufa einen so genannten Score Simulator. Mit der Beantwortung von nur sieben Fragen wird euch da ein simulierter Score angezeigt.

In einem Interview hatte die Schufa Geschäftsführerin Tanja Birkholz dem Business Insider erklärt, dass eigentlich ungefähr 20 Faktoren entscheidenden Einfluss auf den Schufa Score haben. Man wolle die Erläuterungen aber möglichst verständlich und simpel halten und hat deshalb eben die sieben entscheidenden Fragen in den Simulator eingepflegt.

Die 7 entscheidenden Fragen für euren Schufa Score?

Die folgenden sieben Fragen werden euch im Schufa Score Simulator (Direktlink) gestellt und sind entsprechend überaus relevant für die Bestimmung des Scores.

- Wann haben Sie Ihr aktuelles Girokonto eröffnet? Bei mehreren Konten zählt das älteste.

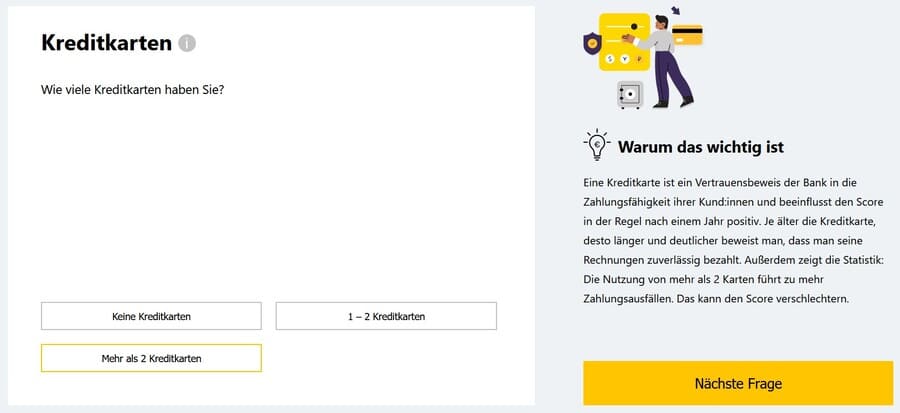

- Wie viele Kreditkarten haben Sie?

- Wie viele Ratenkredite haben Sie aktuell?

- Zahlen Sie aktuell einen oder mehrere Immobilienkredite ab?

- Wie oft haben Sie in den letzten 12 Monaten als Neukunde im Internet auf Rechnung gekauft?

- Wann sind Sie zum letzten Mal umgezogen?

- Kam es in den letzten drei Jahren zu Zahlungsausfällen?

Beantworten könnt ihr die Fragen im Multiple Choice Verfahren, also mit mehreren Auswahlmöglichkeiten, aus denen ihr die wählt, die auf euch zutrifft. Bis auf die Frage nach dem letzten Umzug handelt es sich ausschließlich um Fragen zu euren Geldgeschäften. Ihr seht, dass die Frage nach der Anzahl der Kreditkarten tatsächlich eine Rolle spielt. Die Frage, warum die Zahl der Kreditkarten eine Rolle spielt, beantwortet die Schufa folgendermaßen:

Eine Kreditkarte ist ein Vertrauensbeweis der Bank in die Zahlungsfähigkeit ihrer Kund:innen und beeinflusst den Score in der Regel nach einem Jahr positiv. Je älter die Kreditkarte, desto länger und deutlicher beweist man, dass man seine Rechnungen zuverlässig bezahlt. Außerdem zeigt die Statistik: Die Nutzung von mehr als 2 Karten führt zu mehr Zahlungsausfällen. Das kann den Score verschlechtern.

Wie wirken sie Kreditkarten auf den Schufa Score aus?

Wie ihr seht, ist das Beantragen und vor allem das Halten von Kreditkarten ein Faktor, der euren Score grundsätzlich positiv beeinflusst. Allerdings gilt dies vor allem für langfristige Geschäftsbeziehungen, denn nach dem Beantragen einer Kreditkarte geht der Score zunächst einmal etwas hinunter. Nach ca. einem Jahr soll diese Delle aber nicht nur aufgeholt sein sondern der Score soll danach höher sein als vor Beantragung der Kreditkarte.

Das Verhalten eines typischen Meilensammlers, das im Beantragen vieler verschiedener Kreditkarten besteht, um möglichst viele Willkommensboni mitzunehmen, ist also potentiell riskant. Außerdem soll die Nutzung von mehr als zwei Kreditkarten statistisch zu mehr Zahlungsausfällen führen.

Die entscheidende Frage beantwortet die Schufa freilich nicht. Nämlich die Frage der Gewichtung einzelner Faktoren. Klar dürfte sein, dass eine statistische Annahme zu einem möglichen Verhalten weniger Einfluss auf euren Schufa Score nimmt als ein konkreter Zahlungsausfall. Solange ihr also eure Rechnungen pünktlich bezahlt, wird eine Abwertung wegen einer dritten Kreditkarte den Schufa Score nicht auf Ramschniveau fallen lassen.

Welche Faktoren spielen keine Rolle?

Keinen Einfluss auf den Schufa Score haben erstaunlicherweise Einkommen und Vermögen. Das mag damit zusammenhängen, dass es vielleicht schwieriger ist, an diese Informationen heranzukommen. Interessant wäre das für die Schufa vermutlich schon, denn man kann wohl vermuten, dass ein höheres Einkommen und/oder Vermögen seltener zu Zahlungsausfällen führt. Mir als Laien scheint dieser Zusammenhang jedenfalls viel einleuchtender zu sein als die Frage, wann ich das letzte Mal umgezogen bin.

Keinen Einfluss auf den Schufa Score hat entgegen landläufiger Meinung auch die Wohngegend. Der Verdacht hielt sich hartnäckig, dass Menschen, die in sozial schwachen Stadtteilen oder „Problemvierteln“ wohnen, deshalb einen niedrigeren Score haben würden. Dass Alter, Geschlecht, Nationalität und Religion keinen Einfluss auf den Schufa Score haben, ist dagegen naheliegend. Schließlich ist die Diskriminierung wegen dieser Merkmale nach dem Antidiskriminierungsgesetz verboten.

Welche Faktoren haben keinen Einfluss auf den Score?

Welche Kreditkarte zählt für den Schufa Score?

Berücksichtigt bei der Berechnung des Schufa Score wird eine Kreditkarte nur, wenn es eine „echte“ Kreditkarte ist. Wenn euch der Kreditkartenherausgeber also einen monatlichen Zahlungsrahmen einräumt, handelt es sich faktisch um einen Kredit, den euch die Bank oder der Kartenherausgeber einräumt. Nicht in den Score fließen all die Debitkarten ein, die einem von den Banken als neue Zahlungskarten ausgestellt werden. Die Karten der DKB oder der Comdirect – um mal zwei bei Meilensammlern beliebte Bankkonten zu nennen – sind inzwischen keine Kreditkarten mehr sondern Debitkarten. Auch die Revolut Karten sind Debitkarten und fallen hier also nicht ins Gewicht.

Anders ist es mit allen in Deutschland verfügbaren Meilenkreditkarten. Sowohl American Express, als auch die Miles and More, Hilton Honors oder die Eurowings Kreditkarten haben einen Verfügungsrahmen. Diese belasten also ab der dritten Karte nach Auskunft der Schufa euren Score.

Diese Belastung relativiert sich aber offenbar, wenn ihr die Karten eben langfristig haltet. Ich habe zum Beispiel aktuell sechs Meilenkreditkarten und einen Top Schufa Score. Fünf der Kreditkarten halte ich allerdings schon seit mehreren Jahren. Nur eine der Karten habe ich auch schon gekündigt, um einen neuen hohen Willkommensbonus mitzunehmen. Natürlich habe ich auch immer meine Kreditkartenrechnugen bezahlt und auch sonst keine Zahlungsausfälle gehabt.

Neben der Zahl der Kreditkarten und wohl auch der Zahl der Bankkonten, von denen ich auch eine stattliche Anzahl angehäuft habe, kommt es wohl mindestens gleichwertig – und wahrscheinlich sogar stärker – auf die Dauer der Geschäftsbeziehung an. AMEX Platinum inklusive Plus Card, AMEX Payback, Miles and More und Eurowings Kreditkarte habe ich schon seit Jahren.

Wie checke ich den Schufa Score?

Zunächst einmal ist es schon sehr erhellend, einfach ein bisschen mit dem Simulator rumzuspielen. Man bekommt dann sehr schnell ein Gefühl dafür, welche Faktoren sich wie stark in welche Richtung auswirken. So ist ein Zahlungsausfall, der noch nicht beglichen wurde, der Killerfaktor. Ihr könnt ansonsten ein vollkommen vorbildliches Leben führen. Zahlt ihr einmal eure Rechnung nicht – und bleibt diese unbestritten offen – rast euer Schufa Score auf „Ungenügend“.

Dagegen kann euch selbst eine Ansammlung mehrerer unvorteilhafter Faktoren nicht viel weiter abwärts schicken als „Akzeptabel“ (85,89 bis 93,53%). Ein Zahlungsausfall kostet euch also im Vergleich zu einem akzeptablen Score ungefähr 60 Prozentpunkte!

In vielen Konstellationen, die ich mit drei oder mehr Kreditkarten ausprobiert habe, ist euer Score immer noch hervorragend. Ohne Zahlungsausfälle wird er selbst mit zwei oder drei weiteren unvorteilhaften Faktoren nicht schlechter als „Gut“ (93,54 bis 97,21%).

Wenn ihr genau wissen wollt, was die Schufa über euch weiß, könnt ihr eine so genannte Datenkopie nach Art. 15 DS-GVO kostenlos anfordern. Dies kann man inzwischen zwar auch online bestellen, doch die Schaltfläche ist gut versteckt. Hier geht es direkt zum Antrag.

ACHTUNG: Zu der Schufa Auskunft gibt es zahllose Anbieter, die euch die kostenlose Datenkopie kostenpflichtig anbieten wollen. Man kennt das von unseriösen Esta- Anbietern oder Anbietern von Nachsendeanträgen der Deutschen Post. Diese bieten auf Webseiten, die oft dem Original täuschend ähnlich sehen, kostenlose oder günstige Dienstleistungen zu deutlich höheren Preisen an. Die Datenkopie nach Art 15 DS- GVO ist kostenlos – und wenn ihr dafür zahlen sollt, seid ihr beim falschen Anbieter.

Fazit

Ein oder zwei Kreditkarten zu haben und diese langfristig zu halten, erhöht euren Schufa Score. Mehr Kreditkarten und der häufige Wechsel sollen den Score dagegen negativ beeinflussen. Der prozentuale Einfluss, den eine Kreditkarte auf den Schufa Score hat, scheint dagegen vergleichsweise gering. Der wichtigste Faktor für euren Schufa Score ist jedenfalls die Vermeidung von Zahlungsausfällen. So lange ihr eure Rechnungen pünktlich zahlt, wird eure Bonität auch nicht in einen kritschen Bereich abstürzen, nur weil ihr mehrere Meilenkreditkarten haltet.

Disclaimer: Weder bin ich Finanzexperte noch Fachmann für Finanzalgorithmen. Die Informationen zu diesem Artikel sind aus öffentlich zugänglichen Informationen von der Schufa selbst zusammengestellt.

Wenn euch der Artikel geholfen hat, spendiert mir doch einen Kaffee.

Folgt mir auch auf Facebook, wo ich auch kurzfristige Deals oder Bilder von unterwegs poste und Instagram. Inzwischen gibt es Loungerocker auch auf Youtube.

Der Artikel enthält Links zu externen Seiten. Links, die mit einem (*) gekennzeichnet sind, führen zu Partnerseiten. Wenn ihr auf diesen Seiten etwas kauft, einen Flug bucht o.ä., dann bekomme ich vom Anbieter eine kleine Provision. Der Preis ändert sich für euch dadurch natürlich nicht.